Các Mẫu Hình Đảo Chiều – Bí Quyết Nhận Diện Sự Chuyển Biến Thị Trường

1. Tín Hiệu Đảo Chiều – Cảnh Báo Thay Đổi Xu Hướng

Thị trường crypto luôn biến động không ngừng với tâm lý nhà đầu tư thay đổi liên tục. Các mẫu hình đảo chiều chính là những tín hiệu kỹ thuật quan trọng giúp chúng ta nhận biết sự biến đổi đó.

Tuy nhiên, thuật ngữ “mẫu hình đảo chiều” thường bị hiểu nhầm. Nó không đồng nghĩa với việc xu hướng sẽ đảo chiều ngay lập tức 100%, mà chỉ cảnh báo xu hướng cũ có khả năng thay đổi, có thể là chuyển sang giai đoạn đi ngang hoặc bắt đầu xu hướng mới (tăng hoặc giảm).

Ví dụ minh họa:

Một chiếc xe đang chạy, đèn phanh bật sáng báo hiệu xe sắp dừng. Nhưng tài xế có thể dừng hoặc tiếp tục đi, chưa chắc đã quay đầu ngay.

2. Các Ví Dụ Thực Tế Về Tín Hiệu Đảo Chiều

Hình 4.1 & 4.2: Tín hiệu đảo chiều xuất hiện, giá chuyển sang giai đoạn đi ngang trước khi xu hướng mới bắt đầu (tăng hoặc giảm).

Hình 4.3: Tín hiệu đảo chiều dẫn đến sự chuyển đổi đột ngột từ xu hướng tăng sang giảm.

Chú ý: Mẫu hình đảo chiều nên được hiểu là “mẫu hình thay đổi xu hướng” (trend change pattern), không phải đảo ngược hoàn toàn 100%.

3. Ý Nghĩa và Ứng Dụng Tín Hiệu Đảo Chiều Trong Giao Dịch Crypto

Nhận diện chính xác tín hiệu đảo chiều giúp bạn:

- Chủ động điều chỉnh chiến lược giao dịch phù hợp xu hướng mới.

- Biết khi nào nên đóng hoặc mở vị thế mới hợp lý.

Tuy nhiên, chỉ nên mở vị thế mới khi tín hiệu đảo chiều phù hợp với xu hướng chính.

Ví dụ: Trong thị trường tăng giá, tín hiệu đảo chiều đỉnh (giảm) không phải là dấu hiệu tốt để bán khống ngay vì xu hướng chính vẫn tăng. Thay vào đó, nó báo hiệu vị thế mua cũ có thể bán ra, chờ tín hiệu mua tích cực khi giá điều chỉnh để tiếp tục vào lệnh.

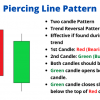

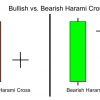

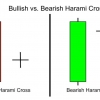

4. Nến Đảo Chiều Đặc Biệt: Nến Búa (Hammer) và Nến Người Treo Cổ (Hanging Man)

4.1 Nến Cây Dù (Umbrella Candle)

Nến cây dù có đặc điểm: bóng nến dưới dài, thân nhỏ nằm gần đỉnh biên độ giá trong ngày, hình dáng như chiếc dù. Ý nghĩa của nó thay đổi tùy vào xu hướng trước đó:

Xu hướng giảm → Nến cây dù trở thành nến Búa (Hammer), báo hiệu khả năng kết thúc đà giảm.

Xu hướng tăng → Nến cây dù trở thành nến Người treo cổ (Hanging Man), cảnh báo đảo chiều giảm.

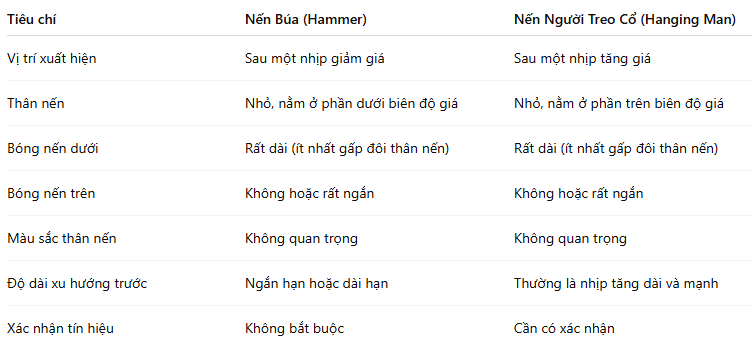

4.2 Đặc Điểm Nhận Diện Nến Búa và Nến Người Treo Cổ

4.3 Ý Nghĩa Tâm Lý và Ứng Dụng

Nến Búa (Hammer): Thị trường dò tìm vùng đáy, báo hiệu khả năng kết thúc nhịp giảm, lực mua quay lại mạnh mẽ.

Nến Người Treo Cổ (Hanging Man): Xuất hiện sau đợt tăng dài, cảnh báo nguy cơ đảo chiều giảm. Cần xác nhận thêm tín hiệu.

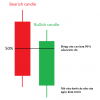

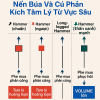

5. Nến Búa (Hammer) – Tín Hiệu Đảo Chiều Đáy Mạnh Mẽ Trong Phân Tích Nến Nhật

5.1 Đặc điểm hình thái nến Búa

Thân nến nhỏ, có thể trắng hoặc đen, đóng cửa gần mức giá cao nhất phiên.

Bóng dưới dài, ít nhất gấp 2-3 lần thân nến, thể hiện giá bị đẩy xuống sâu nhưng lực mua thắng thế kéo giá bật lên.

Bóng trên nhỏ hoặc gần như không có.

5.2 Ý nghĩa và kinh nghiệm sử dụng

Màu sắc thân nến không quyết định thành công của tín hiệu.

Xu hướng trước đó phải là giảm rõ rệt thì nến Búa mới có giá trị đảo chiều đáy.

5.3 Ví dụ thực tế và phân tích rủi ro/lợi nhuận

Ví dụ trên đồ thị Wal-Mart (24/02): nến Búa xuất hiện sau nhịp giảm mạnh, báo hiệu lực mua áp đảo.

Rủi ro nếu mua ngay tại đóng cửa nến Búa: cắt lỗ dưới đáy bóng nến, có thể lớn.

Giải pháp hiệu quả: đợi giá điều chỉnh về vùng bóng nến dưới mới vào lệnh, giảm rủi ro.

5.4 Nến Búa trong vai trò ngưỡng hỗ trợ

Ví dụ trên đồ thị NASDAQ-100 (NDX) cho thấy nến Búa thường đóng vai trò hỗ trợ mạnh, giúp giá bật tăng trở lại nếu được thị trường xác nhận.

5.5 Kết luận và lưu ý

- Nến Búa là mẫu nến đảo chiều đáy quan trọng, cần kết hợp xu hướng giảm trước đó và các chỉ báo khác.

- Luôn chờ đóng cửa để xác nhận tín hiệu.

- Cần xác định điểm cắt lỗ hợp lý để quản trị rủi ro.

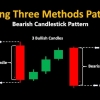

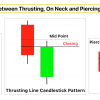

6. Mẫu Hình Nhấn Chìm Giảm (Bearish Engulfing) – Định Nghĩa và Ý Nghĩa

6.1 Định nghĩa

Mẫu hình gồm hai nến:

- Nến thứ nhất thân nhỏ (thường trắng, tăng).

- Nến thứ hai thân lớn (đen, giảm) bao phủ hoàn toàn thân nến trước.

- Đây là tín hiệu đảo chiều giảm xuất hiện sau một xu hướng tăng.

6.2 So sánh với Outside Reversal (phương Tây)

Outside Reversal yêu cầu nến thứ hai tạo đỉnh giá mới cao hơn và đóng cửa dưới giá đóng cửa phiên trước.

Nhấn chìm giảm (nến Nhật) chỉ cần thân nến thứ hai bao phủ thân nến đầu, không nhất thiết phải tạo đỉnh mới.

Vì vậy, mẫu hình Nhật cho tín hiệu đảo chiều sớm và chuẩn xác hơn.

6.3 Ví dụ thực tế

Trên đồ thị Citibank, mẫu Nhấn chìm giảm không tạo đỉnh giá cao hơn phiên trước nên phương pháp thanh không nhận diện được, nhưng nến Nhật vẫn nhận diện rõ ràng.

6.4 Ứng dụng trong giao dịch

Xuất hiện sau xu hướng tăng rõ ràng → cảnh báo đảo chiều giảm.

Đặt dừng lỗ ngay trên đỉnh nến đen thứ hai để bảo vệ vốn.

Kết hợp xác nhận thêm từ khối lượng hoặc các chỉ báo khác.

6.5 Quản trị rủi ro và dừng lỗ

Chuyên gia Nguyên Thông Quán nhấn mạnh: dừng lỗ là công cụ thiết yếu để bảo vệ vốn và duy trì tâm lý giao dịch vững vàng.

“Bảo vệ vốn là quy tắc số 1, và không bao giờ quên quy tắc đó.” – Warren Buffett

7. Kết Luận Tổng Quát

Các mẫu hình đảo chiều như Nến Búa, Nến Người Treo Cổ, Nhấn Chìm Giảm không phải lúc nào cũng báo đảo chiều ngay lập tức mà là cảnh báo sự biến chuyển tâm lý thị trường.

Giao dịch thông minh là biết phối hợp tín hiệu đảo chiều với xu hướng chính và công cụ xác nhận để ra quyết định hợp lý.

Quản trị rủi ro và dừng lỗ đúng lúc là chìa khóa để bảo vệ vốn và duy trì lợi nhuận bền vững.

Nếu bạn muốn, tôi có thể giúp bạn làm thêm phần ví dụ đồ thị minh họa hoặc biến bài này thành kịch bản video theo phong cách Nguyên Thông Quán nhé!